Кількість вигідних пропозицій в фінансових організаціях для широкого кола населення може поставити в глухий кут навіть досвідченого економіста. Розрахунок процентної ставки по кредитах в банках здійснюється за зовсім різними схемами і методиками, тому знайти вигідну і дешеву програму кредитування в Москві складно. Клієнтові потрібно розуміти, як формується подорожчання його позики, і які нюанси враховуються при оплаті.

Що таке ставка по кредиту в банку

Процентна ставка - це розмір переплати, яку здійснює позичальник за користування фінансовим капіталом банку і отримання прибутку за власні вклади. Базовий відсоток розраховують і формують безпосередньо від попиту на ринку кредитних послуг. Офіційно фінансові гравці формують цей показник самостійно, але більшість держав законодавчо і, впливаючи на ринок, намагаються утримувати її на прийнятному для населення рівні. Процентна ставка по кредитах в банку може бути простою, складною або ефективної (в залежності від формули розрахунку).

проста

Розрахунок простий відсоткової ставки за кредитами в банках застосовують при короткострокових кредитних операціях з разовим нарахуванням відсотків. Довгострокові контракти використовують нерегульований відсоток рідко: до уваги береться можлива динаміка ринку, фінансова організація позбавляє себе гарантованого прибутку на тлі динаміки цін на кредитування. Простий відсоток являє собою фіксовану ставку від усього початкового позики. Дохід кредитора закріплений договором і виглядає як аннуітентная сума (однакові щомісячні платежі).

складна

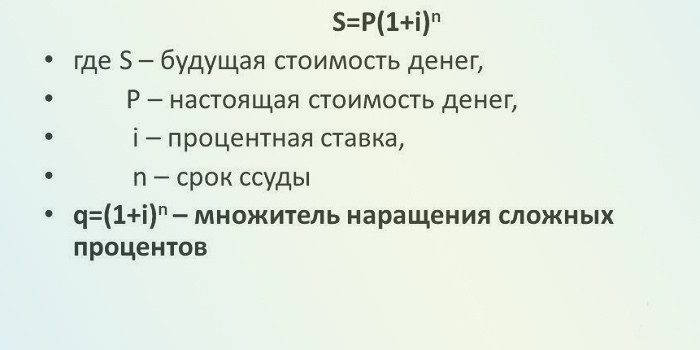

Деякі юристи вважають існування і використання складних розрахунків за позиками незаконним механізмом, але юридично він зафіксований і дозволений до застосування. Така процентна ставка має на увазі нарахування додаткових відсотків на вже наявні після закінчення обумовленого платіжного терміну. Так банк збільшує собі прибуток за позику при довгострокову позику (на терміни до 1 року результат простих і складних відсотків приблизно однаковий).

ефективна

Така регульована процентна ставка прописується в договорі кредитування обов'язково. За своєю суттю - це повністю розписані витрати позичальника для отримання позики: відсоток подорожчання, комісії, оплати за оформлення паперів тощо. Клієнт в ефективному розрахунку бачить все моменти позики, за які потрібно буде заплатити. Однак банки не надають цій інформації відразу. Так може виявитися, що при видимих рівних умовах пропозиція в 15% річних менш вигідне, ніж 17%. Перед підписанням потрібно уважно знайомитися з пунктами договору.

Від чого залежать відсоткові ставки по кредитах

Формування вартості позики безпосередньо залежить від трьох чинників: статус позичальника, стан банку і загальноекономічні реалії в державі. Клієнт при бажанні отримати позику надає список документів, які вимагає фінансова організація (якщо вони потрібні). На їх основі встановлює ліміт можливої позики і можливість знизити процентну ставку, терміни погашення. З боку потенційного позичальника на формування відсотка впливають:

- підтверджена платоспроможність клієнта;

- кредитна історія і її якість;

- страхування життя і здоров'я позичальника;

- заставне майно або поручитель.

Ключова ставка ЦБ РФ

Головною умовою, що формує абсолютно все пропозиції на ринку банківських послуг, є ключова ставка (КС) ЦБ РФ. Цей показник визначає вартість грошової маси для всіх інших банківських організацій. Позика не матиме відсоток нижче, ніж встановлена ключова ставка, тому що це збитково. Зміна КС часто не зачіпає тих, хто вже оформив договір, якщо протилежне не прописано в ньому (виняток для іпотечного кредитування, Яке безпосередньо залежить від коливань ключової ставки).

інфляція

Показник інфляції безпосередньо впливає на ключову ставку ЦБ. Знецінення грошей провокує її збільшення для стабілізації ринку. Як будь-які ціни і цінові пропозиції, слідом за зростанням інфляції, збільшуються поточні відсотки по кредитах. Деякі економісти стверджують, що незначне підвищення інфляційного індексу дає шанс заощадити позичальнику частину грошей на прихованому зниження платежів, проте в цьому припущенні не враховується знецінення зарплати клієнта банку.

Ставка за міжбанківськими кредитами

Кредитні угоди (міжбанківські) спрямовані на стабілізацію готівкового фонду тієї чи іншої фінустанови. Найчастіше про такі операції знають тільки фахівці, тому що вони вказують на кризу, а клієнтам знати про це небажано. Наявність боргових зобов'язань перед іншим кредитором змушує банк підвищувати кредитну ставку або ускладнювати її розрахунок прихованими комісіями і додатковими фінансовими навантаженнями на клієнта. Так погашаються власні втрати за рахунок фізичних позичальників (особливо, якщо розрахунки велися по декурсівних ставкою)

Витрати по сплаті відсотків вкладникам

Сенс існування банку в створенні якомога більш об'ємної маси власних коштів (фонду). При велику привабливість і надійності у фінансовій організації з'являються вкладники, які за рахунок депозитів хочуть збільшити свій капітал. Виплата їх дивідендів заробляється банком в більшій масі з зворотних відсотків по виданих позиках. Це означає, що чим більше у банківській структури депозитних клієнтів щодо кредитних, то тим вище буде відсоткова ставка для останніх.

Відсотки за кредитами в банках

Різновиди процентних надбавок в більшості кредитних випадку безпосередньо залежать від тривалості позики. Антисипативному ставка може бути вигідна навіть клієнту при короткостроковому позиці, але декурсівних - легше погашається. Так само ставки по кредитах в банках поділяються за ступенем облікових ризиків, зовнішніх чинників, способам розрахунку. Сам відсоток є комплексом факторів, що вплинули на визначення суми повернення коштів фізичним клієнтом:

- з обліку інфляції: номінальні або реальні (перші при розрахунку не враховують інфляційну динаміку);

- по можливості зміни: фіксовані або плаваючі відсотки (в договорі прописується можливість середнього люфту процентної ставки по кредитах в банках при обговорених умовах);

- за типом розрахунку: прості, складні, ефективні (описані докладно вище);

- за терміном надання: довгострокові, середньострокові, короткострокові, форвардні.

Де краще взяти кредит

Кількість банківських і фінансових організацій, що надають кредити під зазначені вигідні відсотки, збиває з пантелику навіть досвідченого позичальника. Перше, що потрібно знати - реально вигідну позику під низьку ставку дасть тільки повноцінний банк, а не МФО. Друге - потрібно проаналізувати хоча б онлайн динаміку цін на ринку кредитування. Сучасні російські банківські гравці все більше прагнуть залучати клієнтів простими і чесними угодами без безлічі додаткових комісій і кабальних відсотків, пропонуючи ставки за споживчими кредитами в банках.

Кредитні ставки в банках на сьогодні

При позику позики кожен клієнт хоче віддавати якомога менше по процентній ставці. Це природне бажання намагаються підтримати провідні банки Росії в міру рамок, встановлених ЦБ. Крім того знижуються вимоги до позичальника і документационная навантаження на нього. Нижче представлений ТОП банків-лідерів РФ, які пропонують брати споживчий кредит з низькими процентними ставками для громадян Росії для будь-яких нецільових витрат.

| Назва | Назва позики | річна ставка | умови отримання |

|

| Совкомбанк | грошовий | Кредит видається на термін до 1 року, потрібна довідка 2-ПДФО. |

||

| Ощадбанк Росії | рефінансування | Термін - до 1 року, не потрібно ніяких довідок. |

||

| ВТБ банк Москва | До 7 років, сума від 50 тис. Рублів до 2 млн., Довідка про доходи і стаж не менше 6 місяців. |

|||

| Банк Житлового Фінансування | Під заставу нерухомості | Термін -до 20 років, сума - до 8 млн. Рублів. Обов'язкова умова - вартість заставного житла - від 1,3 млн. Рублів. |

||

| ЛокоБанк | автокредит | До 7 років, сума - до 5 млн. Рублів, без поручителів і з можливістю погасити достроково. |

Кращі кредити в Москві

Столиця Росії залишається номінальним барометром тенденцій в сфері кредитування, де брати кредити. За пропозиціями банків Москви можна відстежувати динаміку розвитку в регіонах. До того ж найбільші гравці в сфері фінансування населення (Сбербанк, Россельхозбанк, ОТП банк) намагаються вирівнювати тарифи до єдиного знаменника по всіх території країни, щоб регіональні особливості мінімально впливали на розрахунок процентної ставки по кредитах для фізичних осіб. В якому банківській установі можна скористатися доступним кредитним пропозицією з низьким відсотком:

- Промсвязьбанк: готівкою по 2-ПДФО, ставка - від 12,9%, сума - до 750 000 рублів, термін кредитування - до 60 місяців, присутній програма рефінансування;

- Ренесанс Кредит: готівкою без довідок, ставка - від 12,9%, сума - до 700 000 рублей, термін - до 60 місяців;

- Хоум Кредит: готівкою по довідці про доходи, ставка - від 14,9%, сума - до 850 000 рублей, термін - до 84 місяців;

- Східний Експрес: готівкою без довідок, ставка - від 15%, сума - до 1 000 000 рублів, термін - до 60 місяців;

- Альфа-Банк: готівкою по 2-ПДФО, ставка - від 15,99%, сума - до 700 000 рублей, термін - до 5 років.

Банки з низьким відсотком за споживчим кредитом

Споживче кредитування займає більшу частину кредитування фізичних осіб. Їх легше повертати клієнту через невеликого обсягу самої позики. Сучасні банки намагаються запропонувати кредит з мінімальною процентною ставкою, щоб стимулювати приплив нових позичальників і повторне звернення вже існуючих. Лідерами залишаються топові гравці ринку, які можуть собі дозволити мінімальний прибуток з однієї позики, але в контексті загальної маси кредитування - виграють. ТОП банків, що пропонують взяти споживчий кредит під мінімальний відсоток:

- Сбербанк Росії: мінімальна ставка складає 14,4% при максимумі в 5 000 000 рублів (бонуси для держателів зарплатних карт);

- ВТБ Банк Москви: 16,90% на 3 000 000 рублів до 7 років (отримання позики можливо на карту іншого банку);

- Газпромбанк: максимальна сума - 15 000 000 рублів під ставку від 10,5 до 15% (пріоритет - внески за іпотеку);

- ВТБ 24: можливість оформити споживчий займ під 14,95% на 3 000 000 рублів до 7 років;

- Россельхозбанк; пропонує ставку 15,5% з максимумом 50 000 рублів на 1 рік (бонуси для зарплатних клієнтів, але є штраф на нецеловое використання коштів).

![]()

Де взяти вигідний кредит готівкою

Випадок, коли потрібні готівкові терміново для будь-яких цілей, може трапитися в житті будь-якої людини. Банківські установи пропонують такі продукти, але найчастіше потрібна велика кількість документів, враховується безліч факторів, що впливають. МФО дають швидкі гроші, але під грабіжницькі ставки, тому вони не розглядаються як розумний вихід. Багато банківські установи стали пропонувати оформити онлайн заявку, вибрати найнижчий відсоток по кредиту готівкою, знизити документаційного навантаження на позичальника, щоб допомогти клієнту.

| Назва | Назва позики | річна ставка | Максимальна сума позики в рублях | умови отримання |

|

| Пошта банк | Покупки в кредит | Кредит надається без довідок, поручителів і застави, тільки паспорт |

|||

| Альфа Банк | готівкою | Довідка про отримання доходу, можливість подати заявку онлайн, наявність зручного кредитного калькулятора, щоб розрахувати ставку, видача кредиту в той же день |

|||

| Райффайзенбанк | Персональний | Щоб скористатися кредитною пропозицією вимагається надання довідки про доходи або мати зарплатну банківську карту Райффайзен, є можливість залишити онлайн заявку, кредити видаються через 1 день після схвалення заявки |

|||

| рефінансування | Довідка про доходи, хороша кредитна історія, схвалення заявки за 1 день, обов'язкове оформлення кредитної картки |

||||

| Россельхозбанк | Споживчий без забезпечення до 5 років | Довідка про підтвердження доходу, без застави і поручительства, видача позики на наступний день |

Відео

Часом необхідних коштів немає, а заробити і накопичити гроші не виходить. Простий вихід - споживчий кредит. Згідно з даними Об'єднаного кредитного бюро, в минулому році більше половини зайнятого населення Росії, а точніше - 59%, мали один або кілька кредитів. Відсоток цей зростає з кожним роком: банки залучають клієнтів вигідними тарифами, наприклад, самими низькими процентними ставками по кредиту. Дізнаємося, як формується ставка, і в якому банку найнижчий відсоток на споживчий кредит в 2017 році.

Процентна ставка - ціна, яку платять за тимчасове використання грошей. Вона залежить від ряду умов. Банк враховує показники, що відображають стан ринку: інфляція, ставка рефінансування, попит і пропозиція на кредити. Умови також впливають на найнижчу процентну ставку по кредиту. Перелічимо основні з них.

- Вид кредиту: цільової та нецільової. У першому випадку кредит виділяється на конкретні потреби: автомобіль, освіту, нерухомість (не плутати з іпотекою). Товар, придбаний за кошти цільового кредиту, виступає таким собі заставою, у банку менше ризиків, тому ставка нижче. Засоби нецільового кредиту позичальник має право витрачати як завгодно, але переплата за нього буде більше.

- Кредитна історія. Якщо вона бездоганна, то ймовірність отримати найнижчу процентну ставку підвищується.

- Гарантії повернення: поручитель або заставу.

- Постійна зайнятість і платоспроможність. Розраховувати на низьку процентну ставку може позичальник з роботою, яку він не змінює протягом тривалого часу. Залежно від суми кредиту потрібен середній або високий рівень доходу.

- Спосіб отримання: готівкові або кредитна карта. У другому випадку деякий час відсотки не нараховуються взагалі. Цей термін може досягати часом двох місяців. Підводний камінь - скажена комісія за зняття грошей в банкоматі. Така карта підійде тільки для покупок з безготівковою оплатою.

- Пільгові умови. Найнижчу процентну ставку по кредиту надають пенсіонерам, власникам зарплатних карт банку, а також корпоративним кліентам - співробітникам компаній, що беруть участь в партнерських програмах.

- Розмір початкового внеску, термін повернення боргу і розмір самого кредиту.

Залежно від того, до яких умов готовий позичальник, можна зрозуміти, чи є ймовірність отримати найнижчу процентну ставку по кредиту. Потім потрібно вибрати розмір, вид, і спосіб отримання грошей - на руки або на карту.